【www.zhuodaoren.com--创业测试】

个税调整从什么时候开始(共10篇)

个税调整从什么时候开始(一):

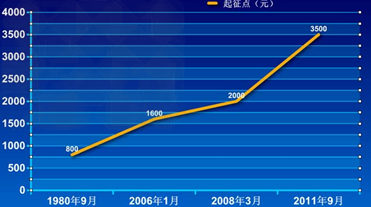

| 下面是中国历次个税调整结构图,看后回答问题。 |

|

| (1)概述我国个税的历次调整情况:________________________。 (2)个税调整规律及影响:________________________。 |

| (1)我国个税起征点分别经过了800元、1600元、2000元、3500元四次调整 (2)个税起征点越来越高,工薪阶层(低收入阶层)受益多多。 |

个税调整从什么时候开始(二):

新修订的《中华人民共和国个人所得税法》将个税起征点由2000元提高到3500元,同时调整了税率(如右图)。如果小张的月收入是6000元,不考虑其他因素,个税调整后其每月应缴纳的个人所得税是( )

|

| A |

| 个税起征点调到3500元,小张月工资是6000元,则意味着小张交税的部分是6000-3000=2500元。不超过1500的部分税率为3%,那么该部分税款为:1500×3%=45元;剩余1000元的部分,税率为10%,那么该部分税款为:1000×10%=100元。两部分税款相对为145元。 |

个税调整从什么时候开始(三):

2011年9月1日我国开始执行新的个税起征点,个人每月工资、薪金所得免征额由2000元提高到3500元.(调整调整前

全月应纳税所得额

税率%

不超过500元

5

超过500元至2000元

10

超过2000元至5000元

15

调整后

全月应纳税所得额

税率%

不超过1500元

3

超过1500元至4500元

10

王某月工资收入为6000元,调整后比调整前每月

A.多交350元税款 B.少交205税款 C.少交145元税款 D.少交330元税款

6000收入

调整前个税 =(6000-2000)*15%-(2000*(15%-10%)-500*(10%-5%))=525(元)

调整后个税 =(6000-3500)*10%- 1500*(10%-3%) =145(元)

调整后比调整前每月少交 =525-145=380(元)税款

选项 ▲ D少交330 元税款(题目) 出错了或打字有误了!

个税调整从什么时候开始(四):

中华人民共和国个人所得税法》规定从2008年3月1日开始,个人所得税征收办法作了调整,公民月工资薪金所得不超过2000元(人民币)的部分不必纳税,超过2000元的部分为全月应纳税所得额,此项税款按下表分项累加计算:全月应纳税所得额 税率

不超过500元的部分 5%

超过500元至2000元的部分 10%

超过2000元至5000元的部分 15%

超过5000元至20000元的部分 20%

若某人某月应缴纳个人所得税115元,则他的当月工资薪金为多少元?

3400元.

首先,两千元肯定有的,这部分不需要算,然后500肯定是不止的,我们就先算500要缴纳多少:25元,然后还有90快得咯,那么肯定是在500——2000之间,我们就设那部分为X,税率为10%,可以得到方10%X=90,可以算出X=900,总得月工资薪金=2000+500+900=3400咯

个税调整从什么时候开始(五):

2008年3月1日开始,个人所得税征收办法作了调整,公民月工资薪金所得税不超过A元(人民币)的部分不必纳税,超过A元的部分为全月应纳税所得额,此项税款按下表分项累加计算:全月应纳税所得额 税率

不超过500元的部分 5%

超过500元至2000元的部分 10%

超过2000元至5000元的部分 15%

超过5000元至20000元的部分 20%若某人某月的个人收入为2400元,应缴个人所得税20元求a

若某人某月应缴纳个人所得税120元,则他的当月工资薪金为多少元?

1.(2400-2000)*5%=20

2.500*5%=25

120-20-25=75

75/10%=750

他的当月工资薪金为2000+500+750=3250元

个税调整从什么时候开始(六):

10.个人取得薪金、工资所得应缴纳个人所得税,2008年3月1日起个人所得税的起征点由1600元提高到2000元……10.个人取得薪金、工资所得应缴纳个人所得税,2008年3月1日起个人所得税的起征点由1600元提高到2000元,工资扣除2000元部分为全月应纳税所得额,全月应纳税所得额税率见下表:

全月应纳税所得额

税率%

不超过500元的

5

超过500元至2000元的部分

10

超过2000元至5000元的部分

15

超过5000元至20000元的部分

20

(1)小明的爸爸2008年5月份的工资是1800元,6月份的工资是2400元,7月份的工资是2600元,按照个人所得税法规定,小明的爸爸这三个月共应缴纳个人所得税多少元?

(2)小强的爸爸2008年7月份的工资是4400元,小强的爸爸这个月实际领的工资多少元?

(3)小亮的爸爸某月纳税265元,他这个月工资是多少元,实际领到工资多少元?

个人取得薪金、工资所得应缴纳个人所得税,2008年3月1日起个人所得税的起征点由1600元提高到2000元……这里不是起征点,而是费用扣除标准.起征点只有流转税中才有.

第一问.5月份工资不要缴纳,1800还没到费用扣除标准,6月份应纳个人所得税=(2400-2000)*5%=20, 7月份应纳个人所得税=(2600-2000)*10%-25=35 所以3个月合计应纳个人所得税55元.

第二问:7月份税后工资=4400-所得税=4400-【(4400-2000)*15%-125】=4400-235=4165

第三位:因为题目没有明确某月纳税在什么时候,本题答案难以确定,可以举个例子,假如就是2008年8月份,(本月工资-2000)*15%-125=265 本月工资=4600,实际领到工资4600-265=4335.如果不明白请继续提问.

个税调整从什么时候开始(七):

自2011年9月1日起,个人所得税起征点由2000元提高到3500元.小明月收入只有工资6600元,个税调整后,他每他每月税后工资收入( )增加多少元【个税调整从什么时候开始】

原政策个人所得税=(6600-2000)*20%-375=545

现政策个人所得税=(6600-3500)*10%-105=205

增加收入金额=545-205=340【个税调整从什么时候开始】

个税调整从什么时候开始(八):

时辰分初正末从什么时候开始用的一个时辰可以分为初,正两部分,也有分成初正末三部分的,怎么分的,都是那个时期用的.有哪些参考文献.

十二时辰制. 西周时就已使用.一昼夜划分为十二个时辰,每个时辰相当于现在两个小时,十二个时辰用十二地支的名字命名,即子、丑、寅、卯、辰、巳、午、未、申、酉、戌、亥;每个时辰分为三个部分,为初时、中时和末时;每天的半夜十一点至凌晨一点为子时,其余类推.由此可见,中国传统上新一天的分界线是午夜十一点,而不是现行公历使用的十二点(零点).

每个时辰相当于现在两个小时,即120分钟,平均分为3份,每份40分钟.比如子时,初子时一般是23点到23点40分,中子时是23点40分到0点20分,末子时是0点20分到1点00分.其他的类推.

个税调整从什么时候开始(九):

个税自行申报将给我们带来什么?······在中国,这绝对称得上一件新鲜事.虽说它牵涉的只是一部分人,只有年收入超过12万,或者在两处或两处以上取得工资薪金收入、在境外取得收入以及取得应税收入但无扣缴义务人的纳税人才有自行申报的义务.但是它在经济社会中生活中激起的波澜,却非同小可,值得我们仔细考究. 从表面看,个人所得税自行申报的实施,只不过是纳税人向税务部门报送所得信息或税务部门采集纳税人所得信息的渠道增加了一条:由以往代扣代缴的“单一”渠道变为代扣代缴加自行申报的“双重”渠道.它既不会由此改变纳税人的税负,也不会因此改变纳税人的纳税方式.这是因为个人所得税的税制规定未变,分类所得税的征管格局未变.只要应税所得的范围未作调整,适用税率的水平未作改动,你该缴多少税,还缴多少税.并不会因为你自行申报了,你就要比以往缴纳更多的税,你就要在已经代扣代缴的税额之外另行缴纳一部分税;只要仍实行收入分项计税、源泉扣缴的办法,你该缴的税,还是要由扣缴义务人代扣代缴.并不会因为你自行申报了,扣缴义务人就不再代你报税了,你就要抛开代扣代缴而自行纳税了.惟一可能的例外是,你在过去的一年当中有漏税的收入项目.不管是出于何种缘故,你都要通过自行申报而补缴上那部分应缴未缴的税款. 不过,透过表面现象而深入到它的实质内容便会发现,个人所得税的自行申报,起码有如下三个层面的深刻意义. 个人所得税的基本功能,除了为政府取得收入之外,就是充当调节居民之间收入分配水平的手段.而且相对而言,在现代经济社会条件下,后一方面的功能更趋重要.要调节居民之间的收入分配水平,就要让高收入者比低收入者缴纳更多的税.而这只有在实行综合所得税制(加总求和纳税人所有来源、所有项目的收入,并据此计税)的条件下,才可能办到.以此对照,现行的分类所得税制(将个人收入划分为若干类别、分别就不同类别计税)的格局,固然有着便于征管、不易跑冒滴漏的显著优点,但存在着因缺乏综合所得概念而使调节收入分配功能被打折扣的“硬伤”.正因为如此,在当今开征个人所得税的国家中,实行的大都是综合所得税制或综合制与分类制相结合的混合所得税制.在我国新一轮税制改革的方案中,也已经将个人所得税的改革方向定位于“实行综合和分类相结合的个人所得税制”.然而,实行建立在个人申报基础上的综合所得税制,不是一蹴而就的事情,而要经历一个渐进的过程.让一部分高收入者先行一步,将各种应纳税的收入合并计算并自行申报,既开启了中国个人所得税迈向综合制的大门,也是未来的综合与分类相结合个人所得税制的“试验”或“预演”.此其一. 在现行分类所得税制的格局下,纳税人的申报义务和法律责任是由扣缴义务人代为履行的.既然是源泉扣税,纳税人拿到的自然是完税的或税后的收入;既然实行代扣代缴,纳税人也就没有申报纳税的必要.在纳税人与其应履行的纳税义务之间,事实上形成了一个隔离层.扮演这个隔离层角色的,便是扣缴义务人.于是,围绕个人所得税纳税义务而出现的种种偏差,其责任的主体,往往是扣缴义务人而非纳税义务人.每当发生个人所得税偷漏税案件的时候,税务部门可以追究的对象,也常常是扣缴义务人而非纳税义务人.让一部分纳税人自行申报,并在其纳税申报表上写上诸如“我确信,它是真实的、可靠的、完整的”的字样,实质是将纳税人放进了依法治税的制度框架,确立并强化了纳税人的申报义务和法律责任.此其二. 从总体说来,中国现行税制体系的功能并不齐全:收入功能的色彩浓重,而调节的功能淡薄.不仅整个税制体系的布局以间接税为主体——来自间接税的收入占到了全部税收收入的70%以上,而且即便列在直接税项下的个人所得税,也实行的是主要着眼于取得收入的分类所得税制.在以往“效率优先,兼顾公平”的政策取向下,这可能是必要的,或者说不是必须调整的.但是,在现实中的贫富差距日趋扩大、可用于调节贫富差距的手段又极其缺失的背景下,加强税收的调节功能,建设一个融收入与调节功能于一身的“功能齐全”的现代税制体系,已经成为构建社会主义和谐社会的当务之急.实行个人所得税的自行申报并逐步逼近综合和分类相结合的个人所得税制目标,从而让个人所得税担负起以所谓“劫富济贫”为特征的拉近贫富差距的重任,正是为此而走出的一步棋.此其三. 作者系中国社会科学院财政与贸易经济研究所副所长,教授,博士生导师

个税调整从什么时候开始(十):

国家个人所得税法规定个人每月收入超过3500元时,这是什么,超过部分应缴纳个人所得税,其中超出500元以内包括500元,按5%缴纳超出500元到2000元,部分按10%,缴纳爸爸每月工资5000元,他每月应缴纳多少元的个人所得税列出式子5000-3500=1500,适用10%税率,应交个税1500*10%=150元。税后工资=5000-150=4850元。

本文来源:http://www.zhuodaoren.com/shangji949995/

推荐访问:个税什么时候调整 个税什么时候开始